中国人均GDP已经接近1万美元,多数官方机构预测,2030年中国人均GDP能够再翻一翻到2万美元,总人口接近14.5亿。

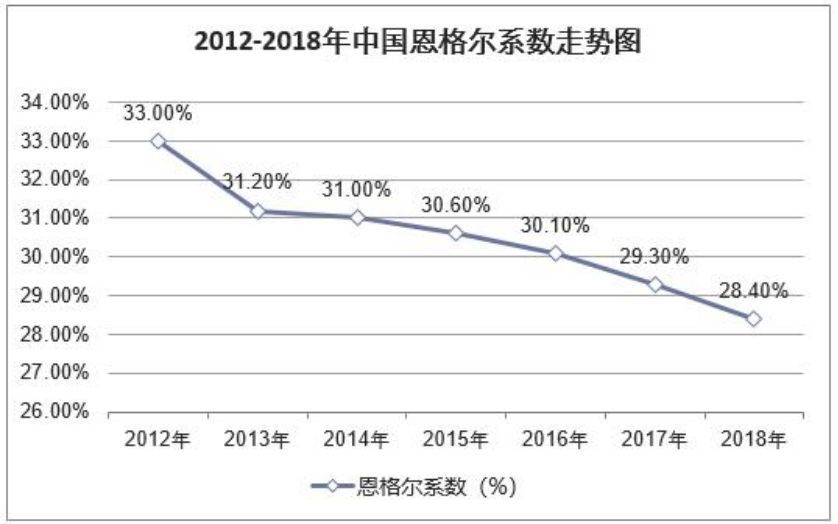

然而随着生活水平的提高,食品在消费总支出中的占比是稳步下降的。2018年,中国的恩格尔系数(食品占总消费支出的比例)已经下降到28.36%,而且会继续下降。

世界上最发达的国家恩格尔系数普遍低于20%,美国甚至低于10%。

有人担心这是不是意味着食品行业的增速将远低于经济增长?

这样的担心也不无道理,因为如果简单计算一下:人均GDP翻倍,但是恩格尔系数也降到发达国家平均的15%左右(现在28.36%),两者相抵,食品的总支出几乎是不增长的。

而我们的判断是:不好也不差。

食品行业增速不会很快,与GDP增速接近。

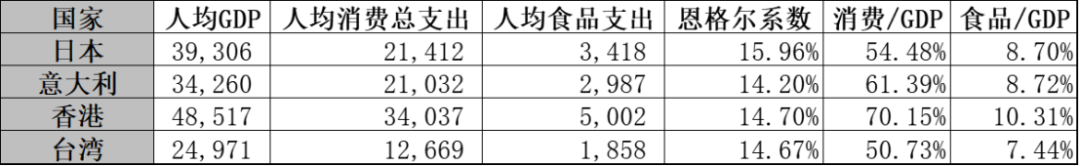

我们再仔细看一下几个与我国消费习惯接近的国家/地区:

单位:美元

我们发现对饮食有相当偏好的发达国家/地区的恩格尔系数确实在15%左右,但是随着经济增长达到一定阶段,消费占GD的比例会持续上升。

2018年,全国居民人均消费支出19,853人民币,占人均GDP的30.76%。而食品开支占GDP的比例为8.73%,与发达国家接近。

这说明了,就算中国的恩格尔系数继续持续下降(表示我们越来越富裕),食品开支占GDP的比重基本稳定,整个食品产业的增速预计将保持与GDP增速同步。

宏观政策走向:随着中国经济增长方式从净出口拉动、投资拉动逐步过渡到内需拉动,居民消费总支出的上涨速度将持续大于GDP增速。

差距即是机会

2018年财富500强名单中,美国121家,中国公司129家(虽然平均规模和利润水平还远低于美国)。

与食品相关的中国企业中粮集团,以接近5000亿人民币的营收位列134位。

(财富500强,食品饮料不完全名单;汇率按7折算)

再看一下“财富中国500强”,中粮集团下属单位直接进行排名后,中国最大的食品公司是万洲国际(双汇国际),年营收1496亿人民币,是同属于肉类加工的“泰森食品”规模的一半,但与财富500强入门的1735亿已相当接近。

另外,新希望(690亿),温氏(572亿)等以农副为主业但也有大量肉类加工业务,其规模和趋势都属于绝对的头部,未来可期。

(中国财富500强,食品饮料)

上榜酒企(茅台、五粮液、华润啤酒、青岛啤酒、洋河)的营收加起来为1695亿,不到百事可乐(4526亿)和百威英博(3823亿)的一半。

上榜乳企(伊利、蒙牛、光明)的营收加起来为1998亿,与雅培(2140亿)、达能(2036亿)、亨氏(1839亿)、亿滋(1816亿)等接近。

虽然我们与巨头的差距还比较远,但是只要进入了工业化过程,我们赶超的速度就会加快。因此这样的差距本身是这类企业最大的机会,确定性都比较高。

机会分布并不均衡

从横向对比来看,包装食品与酒水饮料的工业化标准程度最高,附加值也高,最容易形成在品牌、渠道上的规模优势。

酒水饮料行业已经进入到集中化阶段,在未来10年,中国的酒水饮料企业规模估计再上台阶。

啤酒和牛奶具有地域特性和多样化需求,同时具有很强的工业化属性,头部企业更多考虑通过兼并收购实现规模扩张。

而白酒的产地属性和高端场景模式已经被广泛接受,持续性的品牌营销和渠道扩张是提升收入和规模的主要策略。

而低端白酒可以通过创新找到一个缝隙市场,但由于白酒的消费量远低于啤酒和饮料,从企业规模看来空间不大。

包装食品在中国500强中仅“达利食品”一家,中高端包装食品还处于早期阶段。随着人均消费支出的提高,中高端包装食品预计迎来一波快速增长。

世界500强食品企业中,达能、亨氏、亿滋甚至宝洁、联合利华等快消品企业都掌握了上百个品牌。

由于消费品牌价值高,但建设周期长,维护成本也高,在行业的中后期主要通过并购品牌来实现规模扩张,再通过共享销售渠道和供应链来创造价值。

包装食品企业需要在渠道和品牌上同时发力。

自建销售渠道同时利用线上线下等所有渠道,建立自己的销售网络和通路。

品牌企业还需要通过持续的品牌建设、提高对价值链的控制等方式突破百亿营收规模。

渠道、品牌以及对价值链的掌控能力是进入下半场的前提条件。

催生巨头的土壤正在孕育

由于我国农业生产的碎片化,基础农产品生产的碎片化也是长期的。

创新的土地流转模式以及部分垂直农副产品的产地包销等努力是一种方式,但是进展速度满足不了终端消费市场对食品全链条的安全、追溯、标准化水平的快速提高。

要解决消费终端的要求和应对农业生产碎片化的现实,一定会催生生产流通环节产生巨头企业。

生产流通环节从深加工一路往前追索,到产地直采,存储,到农产品包销,再到饲料、种子、化肥、农药等环节的全面渗入。

有一部分可能形成现代化农场模式,但是更大的市场在于围绕碎片化的农业生产,在上下游各环节形成更大的规模。

从万洲国际、新希望、温氏等处于产业中游企业的规模远大于终端消费品企业来看,这是符合产品产业特点的模式。

这些中游企业可以通过抓住深加工半成品的标准化,向上游的各个环节推动标准化并实现规模优势,成为真正的巨无霸。

围绕着中游企业标准化和规模化的同时,配套的科技类企业才有机会专注于科技产品的研发并实现商业变现。包括不限于:种子农药化肥新技术、冷链仓储、各类专业设备、各类添加剂、微生物、物联网和大数据等。

这类科技企业需要成熟的B类企业成为客户群体才能发育。

这类中游的食品生产流通企业,可以承载部分农产品标准化、产业标准的落地。同时这些企业为了能够掌握价值链的分配能力,也会在下游的农贸批发领域发力。

小结

产业的升级是以十年为单位的,企业的布局在微观上看业务和竞争,在宏观上还是看趋势。

酒水饮料虽然创新不断,但已经进入集中期,而且产业链相对完整,巨头控制力较强。新进入者机会不多。

包装食品特别是中高端包装食品还处于早期渠道和品牌建设期,在未来几年将有大量的新品涌现,头部企业将在渠道、品牌、供应链同时发力,在完成初步布局后进行更多并购实现全渠道、多品牌和价值链分配能力。

产业中游的各类企业(包括肉类加工)通过下游的持续标准化和规模化,不断向上游各环节渗透,解决碎片化农业生产和农业标准化的问题,成为产业中的巨无霸。